- Simule seu crédito

Simule seu crédito

- Soluções

Soluções

- Seguros

Seguros

Para você

- Auto

- Casa

- Viagem

- Vida

- Acidentes Pessoais

- Mais seguros para empresas

Soluções de seguros para proteger suas conquistas. Cote online, compare preços e economize com a maior corretora online do país, a Minuto Seguros, uma empresa Creditas.

- Benefícios corporativos

Empresas

- Ajuda

Saia do vermelho

Inadimplência no Brasil: qual a taxa de inadimplência em 2024

Inadimplência volta a subir e atinge 67,18 milhões de brasileiros em março de 2024.

por Portal Exponencial

Atualizado em 19 de abril, 2024

Segundo indicador, medido pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), divulgado nesta segunda-feira (15/4), a inadimplência do Brasil cresceu 0,89% em março.

“Na maior parte dos casos, a inadimplência é causada pelo desemprego ou insuficiência de renda/perda do poder de compra”, explica Flávio Borges, superintendente de finanças do SPC Brasil. O crescimento do indicador anual se concentrou nos devedores com tempo de inadimplência de 1 a 3 anos.

Precisando de crédito para realizar seus objetivos?

Use seu carro ou imóvel para ter crédito rápido e seguro com juros a partir de 1,09% ao mês +IPCA e até 240 meses para pagar.

Dados de inadimplência no Brasil

Mesmo com o programa de renegociação de dívidas Desenrola Brasil limpando o nome de 6 milhões de brasileiros o cenário ainda não é positivo:

- 40,89% dos brasileiros adultos estavam negativados no mês passado (+2,67%);

- 23,59% dos devedores estão na faixa etária de 30 a 39 anos;

- 51,12% dos devedores são mulheres e 48,88% homens;

- Cada negativado deve em média R$ 4.397,99. Essa dívida está, em média, atrelada a 2 empresas credoras.

Esses dados são divulgados pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil).

“Desde a pandemia, as famílias se endividaram muito, chegando a patamares altos, onde essas dívidas se tornaram difíceis de serem pagas. Essa é uma situação que demora a se ajustar. Muitas famílias continuam se reequilibrando, os consumidores estão voltando aos empregos formais, mas ainda com renda mais baixa e com muitas contas atrasadas a serem pagas”, destaca o presidente da CNDL, José César da Costa.

Ter dificuldades de lidar com o orçamento doméstico ainda é a realidade de grande parte dos brasileiros. Um levantamento da Confederação Nacional de Dirigentes Lojistas (CNDL) e do SPC Brasil mostra, por exemplo, que quase 80% dos consumidores vivem no limite do orçamento - e sem uma reserva financeira para emergências.

“O grande problema é que muitos brasileiros sobrevivem bem no curto prazo, mas não pensam no longo prazo”, diz Ricardo Rocha, professor de finanças do Insper. “E o não planejamento faz com que a pessoa não controle as despesas do mês, invista, estabeleça uma meta numérica”, explica.

O reflexo dessa falta de planejamento e educação financeira escancara a realidade do país: os milhares de inadimplentes. Mais que isso: muitos deles não sabem que estão devendo no mercado e, consequentemente, negativados - ou seja: com acesso limitado ao mercado de crédito.

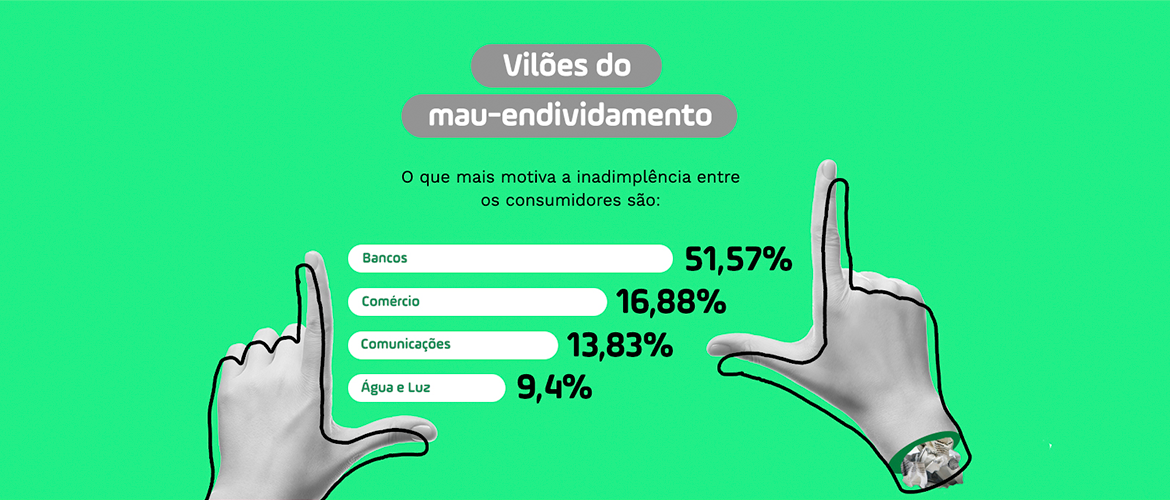

Vilões do endividamento

Dívidas em bancos estão entre os principais motivos do endividamento entre a população. As altas taxas de juro explicam a situação. Em dezembro de 2023, o rotativo do cartão de crédito ficou em 440,8% ao ano, segundo o Banco Central.

Por que planejamento financeiro é um tabu?

Tabu para muitas pessoas, o planejamento financeiro é fundamental para alavancar desde a qualidade de vida do indivíduo até a economia na totalidade.

Isso porque, quanto mais instruída e organizada a pessoa for com relação à sua renda, maior será seu poder de consumo, acesso ao crédito e gerenciamento do dinheiro.

Para a especialista em investimentos e fundadora do canal @explicaana, Ana Laura Barata, a falta de consciência e educação financeira podem estar atrelados a dois aspectos:

- Baixo ensino de finanças nas escolas, seja educação básica ensino básico, fundamental e médio

- Barreira criada por parte da população, por achar que o assunto é difícil.

“As pessoas dão pouca importância - para esse assunto - mas ele é muito importante. É muito banalizado”, afirma.

E os problemas financeiros não se resumem ao dinheiro. Esse aperto de cinto faz com que o endividado passe a renunciar a pequenos hábitos e produtos que lhes dão prazer. Além disso, contas básicas e itens de sobrevivência também são impactados. O pente fino nas contas pode eliminar supérfluos como iogurte, leite condensado, bebidas, até carne e outros itens considerados de primeira necessidade, como roupas e calçados.

Em meio a um ambiente em que hábitos de consumo prevalecem e são cada vez mais cultuados, bem como a alta exposição dos indivíduos nas redes sociais, ter uma mudança drástica na rotina passa a ser um “fator estressante” na vida dessas pessoas.

Segundo o professor de psicologia da Universidade Presbiteriana Mackenzie, Eduardo Fraga, as reações diante de fatores de estresse variam conforme o perfil e história de vida de cada indivíduo. “Dependendo dos casos, o fator estressante pode desencadear transtornos como depressão, maior ingestão de bebidas alcoólicas e substâncias ilícitas, até crises de ansiedade e algum agravamento no quadro clínico”, explica o especialista.

5 dicas para organizar sua vida financeira

Em parceria com Marcio Reis, do GuiaBolso, o Exponencial levantou algumas dicas práticas - e diárias - para te ajudar a sair da inadimplência. Confira, a seguir:

1. Faça o controle de gastos em uma planilha de finanças pessoais

Controlar os gastos e cultivar uma previsibilidade do que vai acontecer nos próximos meses é um passo importante para não ficar mal-endividado. A rotina da sua vida financeira pode ser anotada tanto em aplicativos, como o do próprio GuiaBolso, quanto em planilhas feitas em Excel ou Google Sheets. Para facilitar nesse processo, o time de análise de crédito da Creditas desenvolveu um modelo de planejamento financeiro. Inscreva-se para receber a planilha de controle de gastos.

2. Mapeie os gastos

Mais que registrar o gasto, a planilha contribui para que você consiga entender com o que está gastando - e onde pode enxugar/reduzir para economizar. Com isso feito, é possível mapear a sua vida financeira, pensar bem antes de realizar algum gasto supérfluo e ter um panorama do orçamento.

3. Xô, juros altos: dívidas que cabem no bolso

Essa é uma das principais medidas para não ficar mal-endividado. O primeiro passo para reorganizar as finanças é substituir dívidas caras (com altas taxas de juros ou até mesmo juros abusivos) por dívidas mais baratas (com taxas de juros menores e prazo maior para pagar).

A indicação é feita, pois, dessa forma, é possível reequilibrar as contas e garantir fluxo de caixa, sem deixar que a dívida vire uma bola de neve em decorrência das altas taxas de juros.

Um exemplo prático é o de uma pessoa que se atrapalha com as finanças e usa o cheque especial. Para não entrar nos juros da modalidade, que em dezembro encerrou o ano em, 323%, o diretor do GuiaBolso recomenda trocar a dívida cara por opções de crédito com juros mais baratos. “Se a pessoa estiver enrolada no cheque especial, o primeiro passo é renegociar a dívida. É possível ir a uma Fintech de empréstimo, como a Creditas, tomar o empréstimo, pagar o cheque especial e se organizar para pagar o novo empréstimo”, explica. “Isso evita que o endividamento saia do controle [já que houve a substituição da dívida cara por uma mais barata].”

Para te ajudar nesse momento, conheça os empréstimos com garantia da Creditas:

- Como funciona o empréstimo com garantia de imóvel?

- Como funciona o empréstimo com garantia de veículo?

4. Faça um replanejamento das finanças pessoais

Após ter o controle dos gastos, mapeamento das finanças e o refinanciamento das dívidas caras, como a fatura do cartão de crédito atrasado, ou o cheque especial estourado, é importante elaborar um replanejamento das finanças. Ele é essencial para evitar novos endividamentos desnecessários, causados principalmente pela falta de atenção ou de controle.

O especialista indica que, nessa fase, é importante priorizar o que você mais gosta de fazer. A partir disso, o próximo passo é destinar uma verba para ser usada com isso e tentar cortar excessos ou gastos que não sejam prioridades. Isso ajuda a estabelecer um equilíbrio, fazendo com que você consiga manter as finanças em dia.

5. Separe uma reserva financeira de emergência

Com todos os itens anteriores elaborados, o próximo passo é destinar um montante para a reserva de emergência. Esse “fundo” é importante para que você não fique mal-endividado em momentos de aperto e/ou gastos inesperados, como doença e/ou tratamento médico, batida de carro e, até mesmo, perda de emprego.

Segundo Reis, o recomendado é ter uma reserva de emergência para seis meses. Nesse caso, vá gradualmente e separe cerca de 15% da renda líquida. Com o passar do tempo, tente ir aumentando o valor, até chegar a 30% da renda. “O que recomendamos é isso: vá gradualmente, separe uma quantia pequena. Isso ajuda a criar um hábito e o valor pode ser aumentado gradativamente”, afirma.

Se você precisa de ajuda para organizar suas finanças, temos um guia completo de como fazer um planejamento financeiro pessoal.

Tirou todas as suas dúvidas sobre a inadimplência no Brasil? Então, aproveite para se inscrever na newsletter do Exponencial para receber mais conteúdos como esse direto no seu e-mail.

Newsletter

Exponencial

Assine a newsletter e fique por dentro de todas as nossas novidades.

Ao assinar a newsletter, declaro que concordo com a Política de privacidade da Creditas.